周二,美国劳工统计局公布了8月的通胀数据,总体和核心CPI均超预期。总体CPI同比上涨8.3%,高于预期的8.1%;核心CPI同比上涨6.3%,高于预期的6.1%。

住房、食品和医疗保健指数的增长是促成通胀上行的主要分项。汽油指数下降了10.6%,大部分抵消了这些增长。食品指数继续上升,当月上升0.8%,家庭食品指数上升0.7%。当月能源指数下降5.0%,因汽油指数下降,但电力和天然气指数上升。

8月份,除食品和能源以外的所有项目的指数上升0.6%,增幅高于7月份。住房、医疗、家居装修和运营、新车、机动车保险和教育等指数在当月有所上升。8月份,包括机票价格、通讯、二手车和卡车在内的一些指数出现了下降。

在截至8月的12个月中,所有项目指数增长了8.3%,低于截至7月的8.5%的增幅。过去12个月,除食品和能源外的所有项目指数上涨6.3%。截至8月的12个月里,能源指数增长了23.8%,增幅低于截至7月的32.9%。食品指数在过去的12个月增长了11.4%,是1979年5月以来的最大增幅。

美国三大股指遭受重挫,纳指跌5.52%,标普500指数跌4.3%,道指一天跌超1200点。

对于美股昨晚的走势,我们在昨天的文章中已经有所预测。逢高看空策略的依据为,市场通常会提前一周左右对重大数据做出一个预期,早在上周市场已经预期核心CPI或将走高,美联储加息75个基点的预期持续上升,然而美股却在数据公布前连涨4天。从常理来看,应该在重要数据披露前规避风险,然而市场反其道而行之,这就意味着存在重大的风险。

详情参考:美国8月通胀数据重磅来袭,美股连涨4日,短期反弹还是反转?

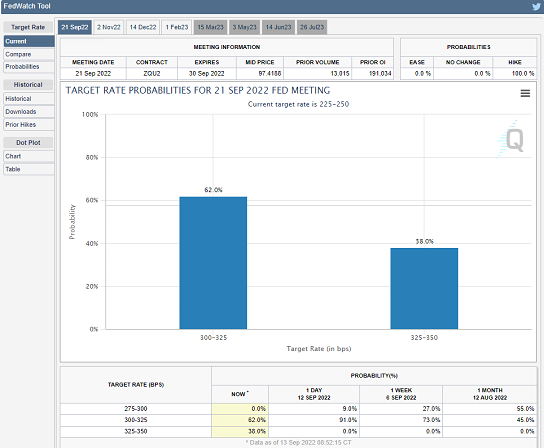

在通胀数据公布后,据CME的FED Watch预期显示,美联储9月加息50个基点的概率为0,加息75个基点的概率为62%,加息100个基点的概率为38%。

来源:CME

由于8月通胀是美联储9月会议前最后的一个重要数据,因此现阶段市场改变市场预期的概率较小,美股将持续承压至美联储利率会议前。

至于加息75个基点还是100个基点,对于交易而言,所需要思考的是是否在议息会议前进行获利了结的操作,这根据个人的风格来自行决定。现阶段仍然以高空的策略进行跟踪。可能出现的两种情形:1)美联储9月加息75个基点,这就使市场的空头表现有些过度,加息后美股或有修正。年底前迎来一波反弹,明年在衰退预期再跌一波;2)美联储9月加息100个基点,美股进一步破位下行创出新低。

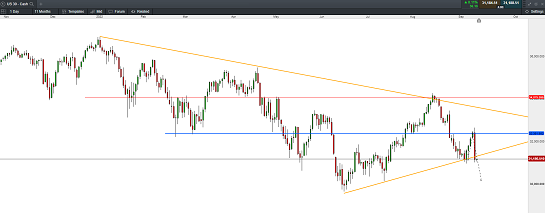

纳斯达克100指数 NDAQ —— 日线图(9月14日)

来源:CMC Markets

纳指昨日最高触及12890后迅速回落,最低跌至12005.69。该位置为此前支撑,但在市场预期近期不会扭转的情况下,进一步破位下行概率较大。策略上仍以逢高看空为主,修正反弹高点:12350。

道琼斯工业指数 DJI —— 日线图(9月14日)

来源:CMC Markets

道琼斯工业指数目前有向下破位的迹象,若跌破31000或进一步下行至30000。

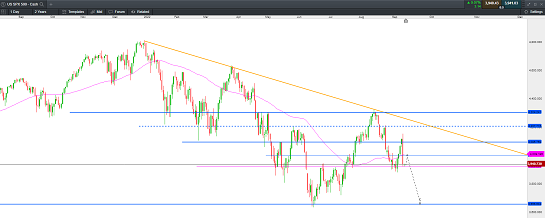

标普500指数 SPX500 —— 日线图(9月14日)

来源:CMC Markets

标普500指数若出现修正可参考4000点附近,此处或进一步承压下挫。若跌破3900或进一步下行至3740,然后是3650。

文章来源:CMC Markets