【财经要闻】

多家机构预测澳储行将继续加息 或上调至4%以上

澳大利亚统计局(ABS)周三宣布去年11月CPI同比上涨7.3%之后,多家机构预测,高通胀将促使澳储行继续加息。

去年9月,澳洲通胀涨幅曾达到7.3%,但在10月份回落至6.9%。

澳储行理事会将在2月7日召开会议。Capital Economics分析师Marcel Thieliant称,澳洲通胀继续上升和零售数据强劲,将促使澳储行在2月份加息25个基点。

澳新银行预计,澳储行将在2月加息25个基点,然后在5月份之前再加息两次,把利率调高至3.85%。该行高级经济学家Adelaide Timbrell分析称,如果未来的通胀数据出人意料,则澳储行把利率调高至4.1%的可能性将增大。

ABS澳大利亚统计局周三发布CPI通胀最新数据后,包括《澳大利亚金融评论》在内的媒体报道称,CPI数字依然高企,可能会令市场早前的RBA下月不再加息的预期降温或落空。

数据显示,2022年11月月度CPI物价指数,较2021年11月同期相比上涨7.3%,数据可谓喜忧参半。 详见《ABS澳统计局最新CPI出台 数据喜忧参半 通胀是否已见顶?RBA 会否持续加息?》

摩根士丹利:中国加强铁矿石集中采购将减小价格波动

摩根士丹利发布报告称,去年7月份成立的中国矿产资源集团有限公司将提升中国对铁矿石的采购能力,减小铁矿石价格的波动性。

摩根士丹利分析称,中国矿产资源集团公司成立后,铁矿石生产商或许不会对价格进行打折,但它们将很难看到中国钢铁厂在市场火爆期间在价格上进行竞争。

有媒体报道称,中国矿产资源集团公司已经在去年12月开始与力拓、必和必拓以及淡水河谷展开谈判。宝钢已经把2023年铁矿石采购量的一半分配给了中国矿产资源集团公司。

摩根士丹利还预测,铁矿石价格的涨势尚未结束,预计今年二季度铁矿石的平均价格将达到每吨140美元。

中国重新开放将导致铜需求上升 铜价上涨至每吨九千美元之上

由于市场预计中国重新开放之后中国的铜需求将上升,伦敦金属交易所(LME)铜价周三上涨1.1%,至9013.50美元,创去年6月以来新高。

去年,由于中国严格的疫情控制措施抑制了对铜的需求,铜价下跌14%,但近期出现反弹,主要原因是中国调整了“零新冠”政策。此外,市场预期美联储将放缓加息步伐,也支持了铜价反弹。

除铜价之外,铝、锌等金属材料以及铁矿石的价格今年以来均上涨,原因是市场认为中国对房地产行业的刺激措施以及美元走弱等因素有利于上述原材料的价格上涨。

高盛再度发声看好大宗商品 预测布油3季度或至110元 看好中长期铜价

尽管美联储进一步加息的可能令市场担忧,但这并未影响超级机构对大宗商品的看多热情。

被誉为“大宗商品看多旗手”的投行机构高盛,近期再度重申其对油价、铜价的看多预测。

高盛预计国际油价将受益于包括中国在内的亚洲经济体的全面开放,预测传统的中国春节庆贺之后,如果中国和亚洲其它经济体完全从疫情限制中走出,原油需求将迎来大幅增长,本年3季度布油价格或达到每桶110美元。

“什么闲着? 飞机、火车和汽车。 你把它们全部重新打开,那将是石油需求的巨大增长。”

上述表述是高盛全球商品研究主管 Jeff Currie 在澳大利亚东部时间周四接受彭博电视采访时做出的。

Jeff Currie 同时亦看好铜价中长期走势,称铜价新年伊始突破9000美元/吨,这是自去年6月以来首次,他认为2023年底铜价可能突破11500美元/吨,中长期更是乐观看至15000美元/吨。

非上市和上市房地产基金业绩表现分化严重 APRA于1月1日起加强行业监管

澳大利亚房地产委员会(PCA)的最新业绩数据显示,在截至9月底的九个月内,非上市房地产基金的回报率上涨近19%,而上市房地产基金下跌近20%,该“巨大”业绩表现分化令投资者和监管机构感到担忧。

从1月1日起,澳大利亚审慎监管局(APRA)将加强对投资“选择、管理和监督”的监管,其中包括加强对非上市房地产基金股权、资产或基础设施的估值监管。

澳大利亚审慎监管局的新程序规定了实践原则,但没有说明具体规则。行业专家表示,由于该监管机构还负责监督养老基金,许多投资于房地产的养老基金“可能会寻求对房地产基金资产估值方式实施更为严格的监管”,但预计此类审查不会直接由澳大利亚审慎监管局实施。

在截至2022年底的五个财政年度中,上市房地产基金的回报率从-26.3%的低点升至28.4%的高点,而非上市房地产基金的回报率从13.5%的低点升至18.5%的高点。

Rainmaker Information执行董事Alex Dunnin Dunnin称,“上市房地产基金回报率的波动范围达到非上市房地产基金回报率波动范围的11倍,这便是澳大利亚审慎监管局需要进行干预以对非上市资产估值方式施加约束的原因。”

澳洲租赁市场现转向迹象 500个郊区房屋租金出现季度下跌

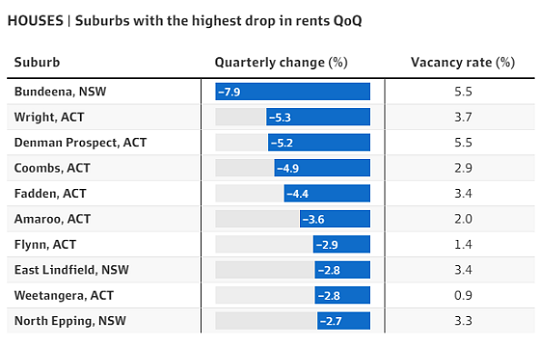

更多迹象表明澳洲租赁市场正在发生转变。根据房地产研究机构CoreLogic的最新数据,澳洲郊区租赁市场在迅猛上涨后始现颓势,去年第四季度全澳近500个郊区的房屋租金出现下降。

数据显示,随着租金增长连续第二个季度出现放缓,过去三个月中,全澳超过六分之一郊区的房屋租金开始下降。

其中,堪培拉租赁市场最为疲软,超过三分之二郊区的房屋租金中位数有所下降。堪培拉郊区Wright、Denman Prospect和Coombs的房屋租金分别下跌了5.3%、5.2%和4.9%。

在悉尼,93个郊区市场(占比18.3%)的房屋租金出现下降,其中悉尼南部的 Bundeena以7.9%的降幅领跌。在悉尼上北岸的East Lindfield和North Wahroonga以及莱德区的North Epping和Pennant Hills,房屋租金至少下跌了2.5%。

图片来源:AFR

CoreLogic研究主管Eliza Owen对此称,“虽然租金上涨步伐放缓可能是租赁市场开始转变的迹象,但租户要保持完全乐观还为时尚早。”“在空置率较低的大多数首府城市和偏远地区,租金仍保持上涨势头。”

珀斯房屋租金去年四季度上涨3.2% 涨幅位居首府城市第一位

根据澳洲房地产数据分析机构CoreLogic发布的数据,珀斯房屋租金去年四季度环比上涨3.2%,涨幅超过其他首府城市。此外,珀斯四季度租金同比涨幅为11.2%,空置率与其他首府城市相比处于较低位置。

该机构的数据还显示,去年四季度澳洲首府城市的租金环比涨幅为2.3%,低于前一个季度2.7%的涨幅。珀斯租金去年12月上涨1.2%,涨幅也处于首府城市第一位。

珀斯还是去年四季度租金环比上涨的唯一城市,其他首府城市四季度租金环比均下跌,其中悉尼下跌0.2%,阿德莱德和布里斯班分别回落2.2%和1.6%。

美股三大指数收涨 纳指四连扬 亚马逊涨近6%

当地时间1月11日,美股三大指数集体收涨。道指涨0.8%,标普500指数涨1.28%,纳指涨1.76%,录得四连涨。大型科技股多数上涨,亚马逊涨5.81%,特斯拉、谷歌-A、微软涨超3%,苹果涨2.11%,台积电、英伟达涨约0.6%,脸书母公司Meta跌0.08%。热门中概股涨跌不一,纳斯达克中国金龙指数涨0.23%。爱奇艺涨6.47%,百度、蔚来涨超2%,阿里巴巴涨0.12%,拼多多、京东跌约1%,携程跌3%。(文章来源:证券时报网)

欧洲主要股指普遍收涨 德国DAX30指数涨超1%

欧洲主要股指普遍收涨,德国DAX30指数涨1.17%,法国CAC40指数涨0.80%,英国富时100指数涨0.40%,欧洲斯托克50指数涨1.04%。(文章来源:证券时报·e公司)

知名苹果分析师郭明錤:Cirrus Logic是2023年下半年高阶iPhone 15机型取消实体按键并改采固态按键设计的主要赢家

知名苹果分析师郭明錤表示,Cirrus Logic是2023年下半年高阶iPhone 15机型取消实体按键并改采固态按键设计的主要赢家。(文章来源:财联社)

谷歌母公司Alphabet提交了修订版的动议 寻求驳回美国司法部对其提起的诉讼

法庭文件显示,谷歌母公司Alphabet提交了修订版的动议,寻求驳回美国司法部对其提起的诉讼。(文章来源:财联社)

美国总统拜登呼吁跨党派支持“让大型科技公司对滥用数据负责”的立法计划

美国总统拜登表示,某些科技公司对个人数据的使用情况让他感到担忧。他还呼吁跨党派支持“让大型科技公司对滥用数据负责”的立法计划。(文章来源:财联社)

欧洲央行管委兼西班牙央行行长De Cos:预计欧洲央行未来几次会议上将继续大幅加息

欧洲央行管委兼西班牙央行行长De Cos表示,预计欧洲央行未来几次会议上将继续大幅加息;财政政策风险加重欧元区面临的通胀上行压力。(文章来源:财联社)

【澳股】

调低每股收益预测 MA Financial股价急挫近6%

多元化金融服务集团MA Financial Group(ASX:MAF)周四发布公告称,预计2022财年的基本每股收益(EPS)将在38澳分至38.5澳分之间,比2021财年增长28%至30%。2021年12月该公司提供的指引显示,该公司预计每股收益将增长30%至40%。

公告表示,每股收益受到多项公司咨询交易完成时间的影响,这些交易大部分已在2022财年完成,预计将在2023财年第一季度全部完成。这些交易的营收约为500万澳元,每股收益为1.1澳分。

公告发布后,MA Financial股价周四早盘下跌。11:14成交价为4.66澳元,下跌0.29澳元,跌幅5.86%。该股近一年的投资回报率为亏损47.52%。

附:昨日热门新闻

ABS澳统计局最新CPI出台 数据喜忧参半 通胀是否已见顶?RBA 会否持续加息?

ABS澳大利亚统计局周三发布重要经济数据,其中备受市场关注的CPI通胀最新数据出台,数据显示,2022年11月月度CPI物价指数,较2021年11月同期相比上涨7.3%,数据可谓喜忧参半。

CPI数据:喜忧参半

乐观的一面是,尽管11月CPI月度数据依然处于高位,但7.3%的数字,并未超出2022年9月CPI数值 (备:去年9月CPI同比涨幅为7.3% ),CPI数据连续3个月未创出新高,这种情况为2022财年以来首次出现。

如果12月季度的CPI数字回落至6.9以下,后市对CPI通胀阶段性见顶的预期可能更为乐观。

ABS澳大利亚统计局最新数据,同样带来了令人担忧的一面:2022年11月的CPI上涨中,与民众和日常民生相关的元素,包括食品、住房和交通,成为通胀上行的主要推手。

具体来说,2022年11月物价同比涨幅最大的是自有住房,同期上涨9.6%。

去年2季度以来,各种报道称,澳洲房价下跌甚巨,但最新数字表明,即便经过去年2季度以来的房市回调,2022年11月澳洲各大首府城市民用自主房的整体均价(存量旧房和新建房屋),仍然较2021年11月同期高出近10个点(备注:ABS数字采自澳大利亚各州和州领地8个省会城市数字)。

其中新建住房整体价格,较2021年11月同期更是上涨17.9%。

众所周知,疫情之后受供应链影响,建材价格大幅度上涨,ABS澳统计局的最新数据表明,过去1年间,开发商已将建材成本的上涨,转嫁给下游的购房者。

此外,去年11月的通胀组成中,食品和非酒精饮料同比上涨9.4%、交通费用同比上涨9.0%、家具、家用设备和服务上涨8.4%,娱乐文化消费价格上涨5.8%。

此外,从环比数字看,2022年11月通胀数字,较去年10月的CPI同期涨幅6.9%,上涨0.4个点,环比涨幅虽有收缩迹象,但依旧较大,未来CPI环比变动更值得关注。

最新数字背后是否可以谨慎乐观?

ACB News 《澳华财经在线》证券研究团队认为,2022年11月CPI数字背后,首次出现连续3个月CPI未有创新高的情况,如果下个月公布的去年12月CPI数字持续保持不创新高,或者回落至6.9%以下,基本上可以对通胀峰值已经出现予以谨慎的乐观。

这种判断基于以下几点。

其一,房价因素在CPI增量中的权重和角色,可能出现向好的一面。

澳洲整体房价在疫情之后至2022年一季度之前,持续上行不断创出新高,但在2022年一季度底见顶,之后持续回落至今。这意味着,在考量2022年12月之后的3-4个月中,澳洲各大首府城市房价变化对CPI的贡献时,一个基本的事实框架是,一方面是分母的持续增大,另一方面是分子的持续缩小。

影响房市的另外一个变量则是建筑材料的价格波动。

众所周知,疫情期间,在供应端和运输链端的双重夹击下,建材价格出现大幅上涨。但从最新公布的数据看,建材价格上涨对新房价格影响的最严重时期可能已经过去,去年11月新房价格同比上涨幅度,和10月份的数据相比已有回落。

一个初步的预判是,ABS澳大利亚统计局未来一段时间陆续发布的2022年12月之后的3-4个月的CPI数字中,房价对CPI的影响将减弱,甚至出现加分项。

未来半年内,无论RBA央行未来是小幅加息,抑或是维持利率在目前位置,房市投机的动机和兴趣应该会继续被压制,房价更多会在刚性需求支持下完成中期支撑位的寻找和确认。

眼下的难题是,和民众生活相关的食品、饮食、油价、交通和消费娱乐等项目,目前价格依然高企,同样因受洪涝天气和运输等因素影响,果蔬价格出现飙升。与此同时,油价的飙升带来交通成本的激增。

其二,随着疫情后各国尤其中国的大面积复工复产,以及全球物流航运的逐步恢复和改善,大多数产商品的供给端以及供应链端,均处于修复和复原之中——这意味着影响CPI未来走向的积极因素正在出现和汇集,尽管这些积极因素的效果呈现需要一个不菲的时间周期。

相比之下,油价和能源安全问题,则是影响CPI走向的不确定因素和变量。由于俄乌战争在2023年的走势依然扑簌迷离,短期内油价和能源紧张难题难以全面理顺和解决。此前澳大利亚工党财政部曾表示,国内电价将在2023-2024财年上涨36%。

其三,澳大利亚国内市场而言,已然有积极的一面出现,在遏制通胀方面,RBA并非在孤军奋战,阿尔巴尼斯工党政府也通过不同的行政手段积极参与通胀治理。澳大利亚工党政府去年执政后做了大量努力和具体工作,其中包括对天然气和煤炭在澳洲国内销售进行限价以遏制电价上涨。

需要指出的是,尽管上述积极因素开始出现,但效果呈现需要对应的时间周期,这意味着未来通胀的回落,需要一定的时间周期。

后市CPI如何运行?央行会否继续加息

对于最新出台的CPI数字,包括《澳大利亚金融评论》在内的媒体报道称,CPI数字依然高企,可能会令市场早前的RBA下月不再加息的预期降温或落空。

获得各界高度评价的工党财长吉姆·查默斯博士(Jim Chalmers),在今日ABS统计局最新经济数据发布后表示,“这些最新的经济数据,凸显了我们经济以及家庭感受到的压力”。

他警告称,“即使通胀登顶之后,我们也需要对全球经济下行压力保持警惕,这些压力将在未来一段时间持续影响我们。”查默斯博士说。

据相关媒体报道,最新CPI数字出台后,NAB和ANZ两家银行,以及投行机构高盛、瑞银,均重申维持之前做出的下月RBA继续加息的预测。

相比之下,AMP安保资本高级经济学家Diana Mousina则认为,去年至今一连串的加息已经足够,她预测下月RBA会维持眼下3.1%的利率,或者象征性加息25个基点。

CPI数据出台后,澳元震荡上行,截至本文撰写之际,澳元兑美元报收0.6908。

在加息问题上,RBA澳储行尽管享有独立决策权,但由于之前在疫情期间曾经错发的政策信号,RBA行长受到媒体的抨击并不得不通过媒体致歉(详见《史无前例!RBA澳储行行长Lowe博士就据早前的利率政策指引贷款的民众道歉》)。

2022年12月下旬,澳大利亚众议院经济常设委员会(House of Representatives Standing Committee on Economics)发布澳储行审查报告称,考虑到家庭生活成本压力不断增加,澳储行用加息抑制高企通胀的做法值得质疑。详见《加息潮未能有效遏制高通胀 RBA澳储行快速加息决策遭联邦议会质疑》。

这种质疑背后,凸显了澳洲政府对未来全球经济走势以及澳大利亚国内经济走向的担忧。

一个事实是,之前工党和自由党的历次大选角逐中,“工党在管理经济上逊于自由联盟党”这种未经考证甚至荒谬的说法甚嚣尘上。

去年大选胜出的工党政府在执政后,重点工作之一是力保就业和经济增长,同时以客观、透明和坦率的言辞,极有技巧地管理市场、媒体和民众的预期,这点可以从财长吉姆·查默斯博士(Jim Chalmers)的公开发言和接受媒体采访时的表述可见一斑。

工党政府希望的是,一方面通胀可以被有效控制,同时又确保经济软着陆免于步入衰退。

对于RBA澳储行而言,何尝不是这样的想法。

令人庆幸的是,迄今为止,市场从RBA澳储行行长Philip Lowe博士那里持续听到的一句话是——

“实现通胀下降和经济软着陆的道路依然存在,尽管很狭窄。”

从目前最新CPI数据看,尽管难以确定绝对峰值已经出现,但有理由相信物价上涨的主升段已基本走完,未来一段物价和CPI出现上下震荡可能是主要场景,反复交替中最终确认CPI见顶。

我们的看法是,尽管全球经济增长面临减速甚至下行步入衰退的风险, 但就澳大利亚经济而言,目前在发达西方回家中处于相对有利的地位,对于备受上天青睐,资源丰富、经济极具韧性的澳大利亚,没有太多理由看淡其经济。

澳大利亚宏观经济未来如此,澳洲股市前景亦然。

(部分资料来源:澳洲金融评论 澳大利亚人报 RBA)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)