【财经要闻】

过去十年中豪华住宅价值增速高于普通住宅 土地供应减少下其更优表现预将延续

根据房地产机构Ray White的数据,过去十年中澳洲豪华住宅的表现优于任何更低价格的住宅类别。

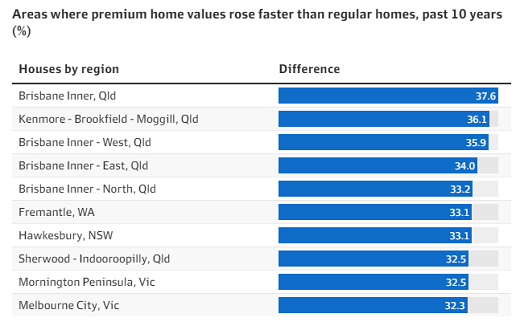

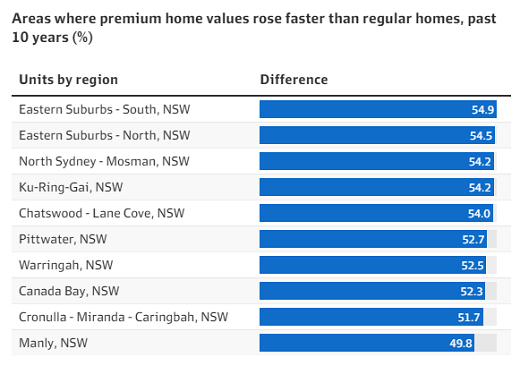

数据显示,相较于中位价格的住宅,价值排名前5%独立房的价值增长速度要高出38个百分点。而相较于中位价格的公寓,高档公寓的价值增长速度要高出55个百分点。

过去10年,97个地区的高档房屋价值增长了两倍多,同期仅有28个地区的普通房屋价值实现了同样的增长。在布里斯班内城区、内西区、内东区和内北区,高档房屋较普通房屋价值的增长速度最快。

(图表来源:RayWhite)

与此同时,10个地区的高档公寓价值增长了两倍多,但无普通公寓价值实现这一增长水平。在悉尼东郊北部和悉尼北莫斯曼区,高档公寓较普通公寓价值的增长速度最快。

(图表来源:RayWhite)

Biller Property Double Bay的负责人Paul Biller对此表示,由于可用土地供应减少,豪华住宅预将继续保持其出色表现。

碧桂园“瘦身”自救最新动态:淡出澳洲地产市场同时 广州相关项目亦推向市场拟转让

继中国房地产巨头碧桂园被曝出将其在澳洲的最后一个房地产项目 Wilton Greens出售给另外一家中国开发商 Avantaus之后(详见《碧桂园抛售澳洲地产项目 几乎完全退出澳洲市场》),本周又传出资产盘活新消息。

1月22日,广州产权交易所官网显示碧桂园发布的五项资产转让公告,其中包括公寓、酒店、办公楼及商业等多种物业资产,出让总价高达38.18亿元,相关拟转让资产均位于广州。

据相关消息,碧桂园回应澳洲资产出售报道时表示,澳大利亚项目在积极接洽中,有望在上半年完成出售。另外,2023年12月,碧桂园与万达商管、珠海万赢签订协议,以30.69亿元的价格转让其所持珠海万达商管股权;2023年8月,碧桂园以12.9亿元的价格出售了广州亚运城项目26.67%股权。

一系列资产转让背后,是碧桂园加速回笼资金缓解现金流压力的诸多努力。碧桂园董事局主席杨惠妍近期在2024年工作会议上表示,“家族肯定与公司共命运”,“目前正在尽力盘活资产”。

澳洲生活成本居高不下 100多万澳洲房贷持有人面临还贷压力

澳洲金融比较网站 Finder 发布的调查数据显示,由于澳洲生活成本居高不下,澳洲110万房贷持有人在偿还一月份的房贷时遇到困难,占比为35%。

该网站房贷专家Richard Whitten表示,虽然随着通胀率持续下降,今年晚些时候可能会有两次降息,但数百万澳洲房贷持有人正承受着偿还房贷的巨大压力。

去年6月澳储行第12次上调现金利率时,陷入还贷困境的房贷持有人的比例曾达到41%的历史高点。目前,这一比例有所下降,但仍高于两年前超低利率时的24%。

澳储行理事会将在两周后召开今年的首次会议。大多数经济专家预计,在不到两年的时间里13次上调利率后,澳储行将会把利率维持在4.35%。

澳洲超市巨头近期股价跌幅超过大盘 未来仍面临挑战

自圣诞节以来,澳洲股市遭遇抛售,澳指今年迄今为止下跌约 2.7%。相比而言,超市巨头Coles 股价下跌近4%,Woolworths下跌了近5%,均超过大盘跌幅。

Woolworths 的市值为440亿澳元,有超过35万名股东。Coles的市值为220亿澳元,股东数超过40万。两家集团之间有许多重叠的股东。

预计这两家公司今年的利润率都将面临压力,主要原因包括消费者信心下降,网上购物对实体店造成冲击,员工工资上升,以及澳洲政府敦促超市巨头降低商品价格。

美股三大指数集体收涨 道指涨0.36%

美股三大指数集体收涨,道指涨0.36%,标普500指数涨0.22%,纳指涨0.32%,热门科技股涨跌不一,苹果涨超1%,市值重回3万亿美元,特斯拉跌超1%,AMD跌超3%。(文章来源:财联社)

美债收益率多数下跌,10年期美债收益率跌2.5个基点

每经AI快讯,周一(1月22日),美债收益率多数下跌,2年期美债收益率涨0.5个基点报4.4%,3年期美债收益率跌1.6个基点报4.155%,5年期美债收益率跌2.7个基点报4.033%,10年期美债收益率跌2.5个基点报4.11%,30年期美债收益率跌1.5个基点报4.322%。(文章来源:每日经济新闻)

AMD股价明显回落 有投行“唱反调”称其难撼动英伟达龙头地位

最新消息显示,美国投行Northland Capital Markets日内下调了对AMD股票的评级,从“跑赢大盘”(Outperform)调整至“与大盘持平”(Market Perform),该行认为人工智能技术将要带来的利好已经被股价消化。(文章来源:东方财富Choice数据)

苹果顶级分析师警告:Vision Pro预售火爆 但后续需求可能会迅速减少

苹果知名分析师郭明錤周一发布报告指出,苹果Vision Pro上周五在美国开启预订后,由于销售火爆,发货时间已经延迟到3月,但后续需求可能会迅速减少。美股盘中,苹果股价涨逾1%。(文章来源:东方财富Choice数据)

新电影素材来啦?全球“四大粮商”ADM因发现会计问题股价暴跌

美股周一开盘后,位列全球“四大粮商”的阿奇尔丹尼斯米德兰公司(简称ADM)股价一度暴跌超20%,据统计这也是公司至少从2005年以来的最大单日跌幅。(文章来源:东方财富Choice数据)

铀价升至逾16年来高点 分析师:铀矿巨头或重启已停产的产能

全球最大的铀矿开采商就产量不足发出警告后,引发了一轮抢购狂潮,导致铀价升至逾16年来的最高水平,但铀价飙升意味着已停产的产能可能重启。(文章来源:东方财富Choice数据)

【澳股】

铁矿投资兴趣复燃 CZR Resources (ASX: CZR)项目获中资接盘股价连日暴涨 传奇“探矿者”Mark Creasy再成大赢家!

铁矿石价格持续走强的背景下,西澳州、北领地和南澳州的小型铁矿项目再度引发投资者强烈兴趣,一些长期“搁浅”的项目资产迎来盘活契机。

近日小市值勘探公司CZR Resources (ASX: CZR)曝出以超过1亿澳元对价向中资公司转让西澳铁矿项目后迎来股价连日暴涨。

CZR背后控股股东、亿万富豪克雷西(Mark Creasy)的个人财富将因此继续水涨船高,他的财富之路和作为传奇“探矿者”的精彩手笔也再度受到瞩目。

中资买家慷慨接盘

CZR 1月11日披露,已与总部位于深圳的Shenzhen Naao Jianglan Investment Company (SNIC)澳洲子公司Miracle Iron签署协议,拟将以1.02亿澳元对价向其转让位于西澳皮尔巴拉的Robe Mesa铁矿项目85%权益。

据媒体消息,总部位于珀斯的Miracle Iron由中澳矿业领域资深投资者Frank Yin引领。根据CZR公告,Miracle Iron母公司SNIC为中国企业集团新疆疆纳矿业有限公司的投资平台,后者系中国最大的钛金属生产企业之一,钛加工过程中的副产品也包括铁矿石。

根据协议约定,Miracle Iron终属母公司新疆疆纳将为此次交易提供担保,以确保Miracle Iron切实履行协议项下的所有义务。

受消息提振,CZR交易公布当天暴涨超40%,随后连续多个交易日上扬,并在1月15日触及0.38澳元的54周高点,较12月28日停盘前的0.21澳元上涨80.95%。

巨大交易溢价

截止9月季度CZR账上现金储备为130万澳元,面对日益减少的现金余额,Robe Mesa的售出交易可谓“及时雨”。

根据协议,CZR 将就所持项目权益获得1.02亿澳元的现金对价,待交易完成时CZR将获得80%的现金付款,其余20%在项目发运首批铁矿或2025年6月30日(以较早者为准)支付。

1.02亿澳元的报价对CZR相当于每股43澳分,较其近10日、30日和90日加权平均股价分别高出120%、93%和130%,较协议签署时的CZR市值(4700万澳元)可谓产生巨额溢价。

CZR董事总经理Stefan Murphy表示,此次全现金交易将“非常及时”地为股东释放巨大价值。Robe Mesa项目成功出售后,公司将可专注于西澳州的Croydon金矿和Buddado钒钛项目勘探。

富豪股东浮出水面

CZR 与Miracle Iron的交易仍需公司股东批准并满足其他条件,包括获得澳大利亚外国投资审查委员会和中国政府的批准。

CZR将于近期举行股东大会就交易事项进行表决。CZR在公告中指出,根据与澳交所的初步沟通,由于主要股东克雷西(Mark Creasy)正在商讨将其在Robe Mesa项目中持有的15%少数股权出售给Miracle Iron,克雷西及其关联实体可能没有资格对该交易进行投票。

克雷西的私人公司Yandal Investments目前持有价值超过10亿澳元的上市公司股票投资组合。在2022-23年账目中Yandal 将CZR列为子公司,持股比例为44%。而据Yandal补充披露,其关联方另外还持有CZR 8.76%的股份,这意味着其实质上构成后者控股股东。

克雷西与Miracle Iron的商谈正在推进当中,相关结果将构成CZR转让交易的前提条件。值得注意的是,目前包括克雷西妻子Annie Guo在内的CZR董事会已一致表态支持公司股东支持本次资产售出交易。

关键角色:“探矿者”克雷西

提到克雷西,澳洲矿业界很少有不知道这位传奇“探矿者”大名的。

据澳相关媒体,提交至监管机构的文件显示,截至2023年6月30日,克雷西名下Yandal的总资产为13.2亿澳元,其中包括略高于10亿澳元的股权投资,上年同期为6.936亿澳元。截至6月30日的12个月内,Yandal创净利润4864万澳元,较前一年的1180万澳元大幅增长。

Yandal账目中的数字印证了克雷西的亿万富豪身份,而在账目评论部分,克雷西将公司较高的利润收入归因于勘探支出成本较低——而勘探正是促成他商业成功背后的主要活动,尤其是在黄金、镍以及近来年锂方面的勘探发现。

克雷西1964年从英国皇家矿业学院毕业后抵达澳大利亚,开始在昆士兰的一家煤矿工作。1994年,他以1.3亿澳元的价格将两个金矿出售给Joseph Gutnick的Great Central Mines从而挖得第一桶金。他也是发现Jundee金矿和Nova镍矿的探矿者,Jundee金矿现在归Northern Star所有,而Nova镍矿场归IGO有限公司所有。

克雷西不仅是决定CZR铁矿项目交易的关键人物,他在当下另一起西澳锂矿项目交易中也扮演着重要角色。

数月前,克雷西投资的澳交所上市锂勘探公司Azure Minerals接到女富豪Gina Rinehart 和智利锂生产巨头SQM 价值 17亿澳元的收购要约。

克雷西在其中也扮演与CZR交易颇为类似的关键角色:一方面持有Azure 12.8%的股权,并在12月时已承诺向要约方以每股3.70澳元的价格售出所持股份,此外他还拥有Azure旗舰资产Andover项目40%的股份。

(延伸阅读:《SQM智利化工拟以16亿澳元对价收购锂矿勘探公司Azure 媒体曝澳洲首富吉娜·莱因哈特或搅局》)

Azure董事会,包括克雷西妻子Annie Guo在内的各董事,均支持Rinehart与SQM的竞标方案。目前仅另一位关键股东西澳矿业亿万富豪克里斯·埃里森(Chris Ellison)尚未表态。

克雷西的敏锐嗅觉和高超的资本运作手笔在一次次成功交易中不断得到印证,而通过同在西澳皮尔巴拉、正在推进的这两起矿业交易,他的矿业财富无疑将进一步上涨。

Robe Mesa焕发新生

CZR的Robe Mesa铁矿石项目毗邻力拓位于皮尔巴拉的Mesa F矿床。力拓一度曾被传闻为该项目的潜在买家,后因执行脱碳战略专注更高品位的矿床而放弃接洽。

可行性研究表明,Robe Mesa投产总成本需要1.09亿澳元。中资企业及中国投资者的接盘可谓及时为Robe Mesa铁矿石项目的开发铺平道路。

2023年10月,CZR发布了Robe Mesa的最终可行性研究报告,显示该项目能够带来极为可观的财务回报,且具有低成本和强大自由现金流的特点:整个采矿周期内基础现金流预估为4.19亿澳元,净现值2.56亿澳元。

该研报表明,按照当前的铁矿石价格,Robe Mesa创造的自由现金流可能会上升至13亿澳元,内部回报率由基本情境下预估的62%,上升到159%。

CZR还报告了最新的矿石储量:从820万吨调增到3340万吨,而产量水平从200万吨/年增加到了350万至500万吨/年。

中小铁矿项目重获青睐

受中国政府推出经济刺激政策以及中国人民银行提供低成本融资支持房地产市场的乐观预期推动,自年初以来铁矿石价格强劲复苏并持续走强。

在澳洲市场,矿业巨头力拓(ASX:RIO)与福特斯库(ASX:FMG)股价获有力支撑飙至纪录高点,而一些类似Robe Mesa等经历长期搁浅的中小型铁矿石项目也获得喘息,迎来新生。

(延伸阅读《中国政策预期推高铁矿石价格 澳洲被搁置铁矿石项目重获生机》)

铁矿价格上涨促使投资者对西澳、北领地和南澳的铁矿石项目兴趣重燃。

在西澳,诸如小规模生产商Fenix Resources,该公司正寻求在今年实现两个项目投产,它的一位高管表示,铁矿石价格的复苏使得一些矿床具备开发潜力,尤其为小型铁矿商创造了机会。

消息显示,新疆疆纳正在西澳铁矿行业徐徐布局,Robe Mesa只是其中一步。

据媒体报道,不久前Miracle Iron曾与Strike Resources公司达成协议,以2050万澳元价格收购靠近Robe Mesa的另一铁矿项目Paulsens East。

为打造矿石出口通道,Strike Resources、CZR及另一物流公司还组建了一家港口合资企业。

CZR与Miracle Iron的交易有多个重要节点尚需达成,这起交易能否顺利推进?克雷西是否会转让手中少数权益,将以何种价码成交?澳洲铁矿行业是否还将涌现更多类似交易?

本网将持续跟踪报道,敬请关注。

(部分资料来源:澳洲金融评论 澳大利亚人报 RBA)

【小编贴士:】手机端阅读时,点击文章页面左上Logo即可返回首页阅读。祝读者朋友天天健康、开心!工作投资顺利。

免责声明:本网所发所有文章,包括本网原创、编译及转发的第三方稿件及评论,均不构成任何投资建议,交易操作或投资决定请询问专业人士。

(郑重声明:ACB News《澳华财经在线》对标注为原创的文章保留全部著作权限,任何形式转载请标注出处,图片来自网络。)